В анализе дебиторской задолженности некоторые задачи, которые на первый взгляд кажутся сложными, на поверку часто оказываются простыми. Достаточно только вникнуть в их суть и воспользоваться для их решения программой Excel. Научимся вычленять из общего списка тех клиентов, сумма задолженности которых больше судебных издержек.

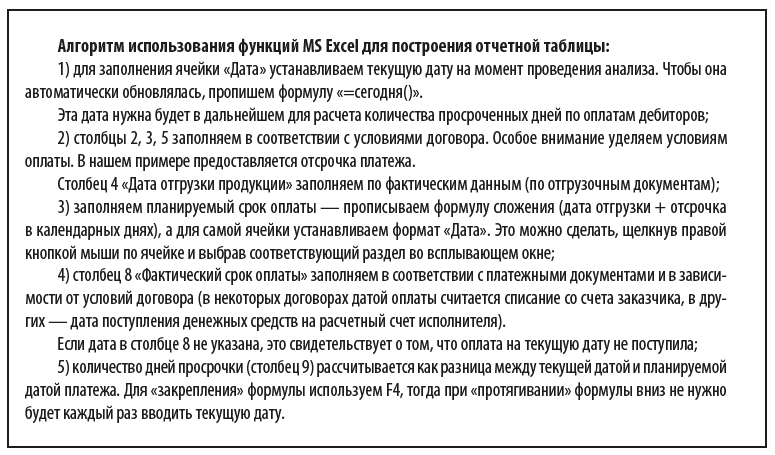

Расчет количества просроченных дней

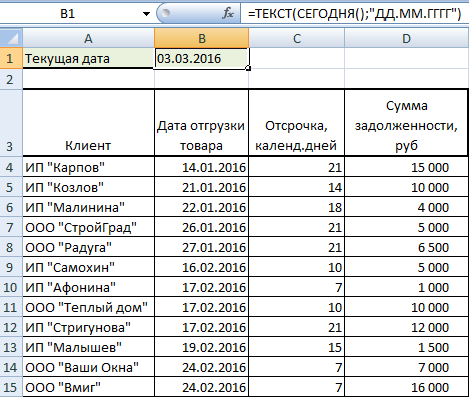

Ситуация, когда необходимо вычленять клиентов с задолженностью, может возникнуть на предприятии, которое работает с отсрочками платежей. Т.е., например, товар отгружается 1 числа, и покупателю дается отсрочка на 2 недели. Т.е. до 15-го он должен внести платеж. Составим базовый отчет дебиторской задолженности в Excel , чтобы понять принцип.

В ячейке B2 текущая дата прописана не цифрами, а формулой, чтобы при открытии документа всегда проставлялась актуальная дата. Столбец с датами отгрузки товара представлен в формате ДАТА, а с суммами задолженности – в финансовом.

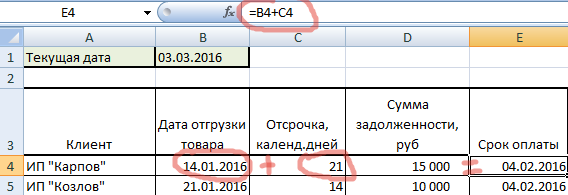

Чтобы рассчитать количество просроченных дней по дебиторской задолженности, нужно из фактической даты, на которую должен был быть произведен платеж, вычесть текущую. Добавим еще один столбец, в котором запишем простую формулу: прибавим к дате отгрузки количество дней отсрочки. И протянем формулу до конца таблицы.

По дебиторке получилось, что, ИП «Карпов», например, должен был выплатить задолженность еще 4 февраля, а сегодня уже 3 марта. А вот у предприятия ИП «Стригунова» еще есть 6 дней для выплаты, т.к. ее крайний срок – 9 марта.

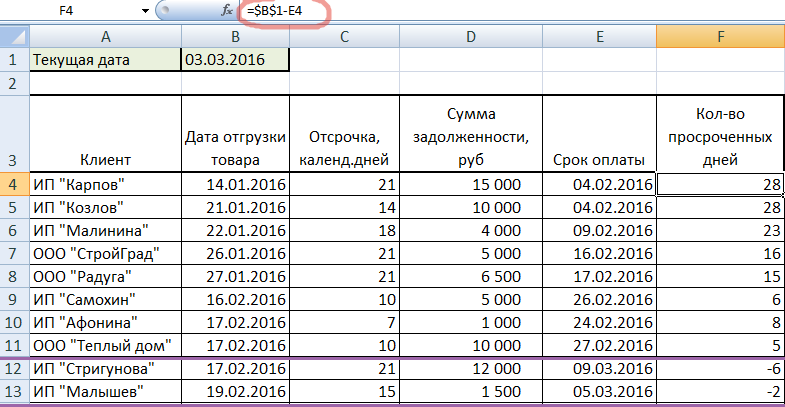

Теперь подсчитаем количество просроченных дней, не забыв изменить формат ячеек нового столбца на числовой.

Т.е. из текущей даты мы вычитали дату оплаты и получили количество просроченных дней. Обратите внимание, ячейка B1 абсолютная (заключена в значки $), поэтому при протягивании формулы она остается неизменной. Кстати, у нас получилось два отрицательных значения. Это значит, что ИП «Стригунова» и ИП «Малышев» еще имеют 6 и 2 дня, соответственно, на внесение платежей.

Расчет пени за период просрочки

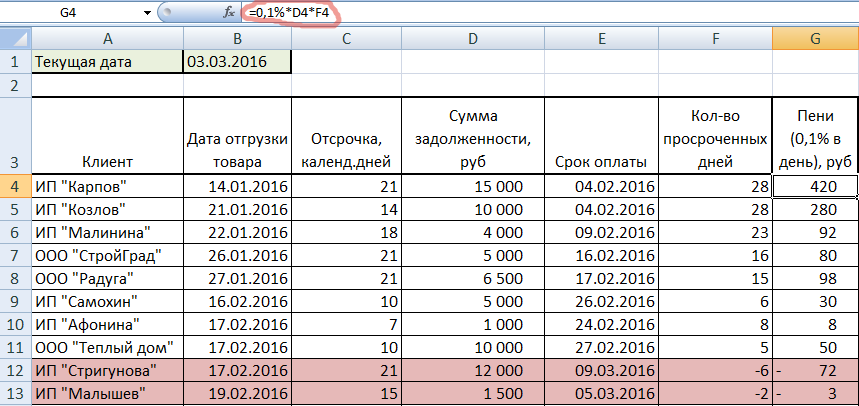

Просрочка клиента не должна оставаться безнаказанной. Поэтому начисляем пеню, которая составляет 0,1% за каждый просроченный день. Умножим 0,1% на сумму долга и количество дней просрочки.

Двоих клиентов без долга, выделенных красным, пока скроем. Но убирать из списка не будем, чтобы при открытии этого же документа через неделю, задолженность просчиталась автоматически. Выделим обе строки, кликнем правой кнопкой и выберем СКРЫТЬ.

О том, что у нас есть еще два клиента, напоминает нарушенная последовательность строк.

Расчет ставки рефинансирования на день расчета

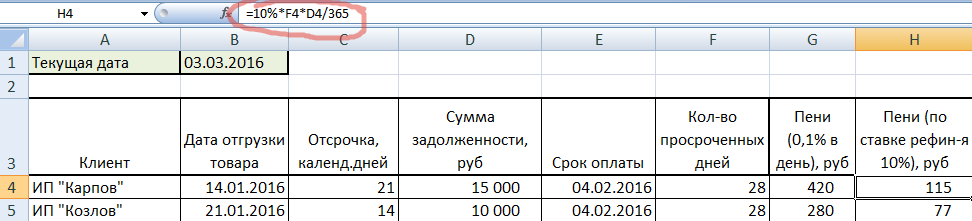

Второй вариант начисления процентов на сумму долга – в зависимости от ставки рефинансирования на день расчета. Предположим, она составляет 10%. Умножаем ставку на количество просроченных дней и на сумму долга, поделенную на 365.

Видим, что пени при таком расчете получились меньше, чем при прибавлении 0,1% за каждый день просрочки. Поэтому делаем вывод, какой способ начисления процентов выгоднее указывать в договоре.

Как вычленить недобросовестных клиентов

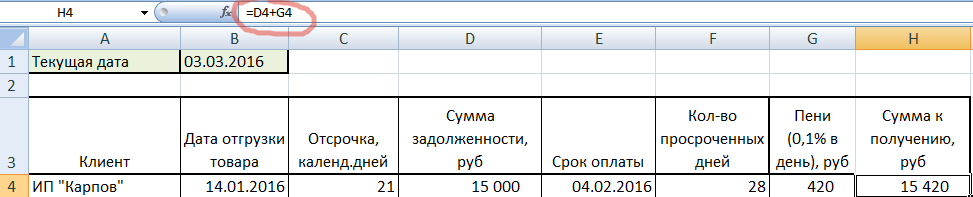

Осталось главное: определить искомых клиентов. Для начала сложим долг и пени, начисленные через 0,1%.

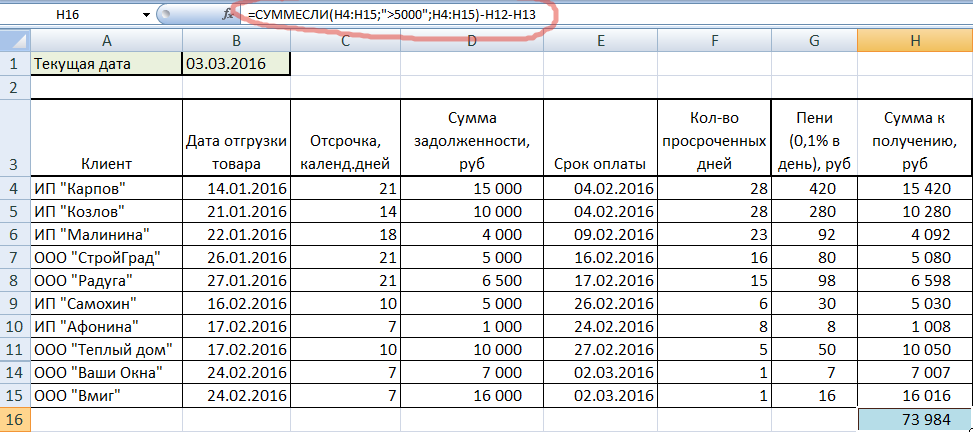

Предположим, что судебные издержки составляют 5000 рублей на одного клиента. Подсчитаем внизу сумму, которую мы сможем получить после подачи в суд на тех, у кого задолженность более 5000. Для этого понадобится функция СУММЕСЛИ.

Первый аргумент: диапазон, в котором будет искаться критерий. Второй: собственно, критерий, (>5000). Третий: диапазон суммирования (он совпадает с первым). И не забываем вычесть скрытых Стригунову и Малышева (H12 и H13). Получаем 73984 рубля.

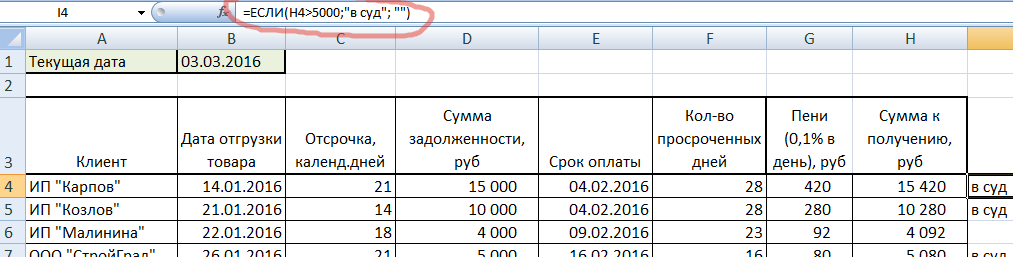

Чтобы быстро определить тех, на кого следует подать в суд, можно воспользоваться функцией ЕСЛИ. Пропишем ее в новом столбце.

Прочитать формулу можно так: если общая сумма задолженности превышает 5000 рублей (H4>5000), то выводим «в суд». В противном случае выводим пробел. Таким образом, мы вычленили клиентов, чья сумма задолженности превышает судебные издержки.

Как сформировать бюджет движения денежных средств и отчет о его исполнении?

Как оформлять заявки на расходование денежных средств и вести реестр платежей?

Как составить платежный календарь и проконтролировать соблюдение лимитов?

Как наладить контроль за состоянием дебиторской задолженности?

Для успешного функционирования, компания должна иметь возможность своевременно отвечать по своим обязательствам.

Одна из основных задач, которую решает система управления платежеспособностью, — не допустить дефицита денежных средств которые могут не дать компании возможности своевременно оплатить свои счета.

Основная причина дефицита денежных средств — несвоевременное поступление денег от контрагентов, т. е. возникновение дебиторской (в том числе просроченной) задолженности.

Сам факт появления дебиторской задолженности не должен пугать руководство компании — это абсолютно нормальное, обычное явление при функционировании любой компании практически в любой сфере бизнеса. Проблемы, связанные с невозможностью в той или иной момент расплатиться по своим обязательствам, связаны с тем, что дебиторская задолженность никак не контролируется и не отслеживается.

Чтобы прогнозировать поступления и расходования денежных средств, контролировать исполнение таких прогнозов и планов, анализировать состояние счетов и платежеспособность в целом, как правило, в компаниях разрабатывают целую систему планирования. Такая система предполагает в том числе формирование планов всех поступлений и расходований денежных средств и отчетов об их исполнении.

Информация, которая позволяет оценить способность предприятия генерировать денежные средства и потребности в их использовании, консолидируется в бюджете движения денежных средств (БДДС). Кроме того, в основе системы управления денежными потоками и такой документ, как платежный календарь.

Для контроля за состоянием платежеспособности разработано много программных продуктов, которые, как правило, являются платными. При этом по-прежнему не меньшей популярностью пользуется MS Excel как универсальный инструмент для планирования и контроля за притоками и оттоками денежных средств.

Бюджет движения денежных средств и отчет о его исполнении

Бюджет движения денежных средств как управленческий документ оформлять не обязательно, однако в системе бюджетирования и контроля за состоянием платежеспособности он занимает важное место.

Формирование бюджета движения денежных средств предполагает планирование поступлений и расходований денежных средств за определенный период (как правило, год или месяц). При этом в отдельных строках указываются данные об остатках денежных средств на счетах на начало и на конец периода.

Традиционно денежные потоки при формировании бюджета движения денежных средств принято делить на:

1) денежные потоки от текущих операций (от операционной деятельности).

Денежные потоки от текущих операций, как правило, связаны с формированием прибыли (убытка) предприятия от продаж. Информация о денежных потоках от текущих операций показывает уровень обеспеченности предприятием денежными средствами — достаточно ли их, чтобы погашать кредиты, поддерживать деятельность на уровне существующих объемов производства, выплачивать дивиденды без привлечения внешних источников финансирования.

Самый распространенный пример денежных потоков от текущих операций — поступления от продажи покупателям (заказчикам) продукции и товаров, выполнения работ, оказания услуг;

2) денежные потоки от инвестиционных операций, т. е. денежные потоки предприятия от операций, связанных с приобретением, созданием или выбытием внеоборотных активов.

Информация о денежных потоках от инвестиционных операций показывает, сколько затрат понесло предприятие, чтобы приобрести или создать внеоборотные активы, обеспечивающие денежные поступления в будущем.

В качестве примера назовем платежи поставщикам (подрядчикам) и работникам организации в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов, в том числе затраты на научно-исследовательские, опытно-конструкторские и технологические работы;

3) денежные потоки от финансовых операций.

Это денежные потоки от операций, связанных с привлечением организацией финансирования на долговой или долевой основе. Это приводит к изменению величины и структуры капитала и заемных средств.

Самый распространенный пример — денежные вклады собственников (участников), поступления от выпуска акций, увеличения долей участия и проч.

К сведению

Чтобы сделать процесс построения бюджета движения денежных средств проще, опускают рассмотренную классификацию денежных потоков. Это актуально в первую очередь для небольших компаний, денежные потоки которых, как правило, формируются в основном от операционной деятельности.

Начинаем формировать бюджет движения денежных средств. И сначала определяем фактический остаток денежных средств на счетах и в кассе на конец предшествующего периода. Это станет отправной точкой бюджета — остатком денежных средств на начало анализируемого периода.

Теперь начинается непосредственно процесс планирования поступлений и расходований денежных средств.

Поступления планируются исходя из запланированных объемов продаж и графиков поступлений денежных средств, в соответствии с заключенными или планируемыми к заключению договорами на выполнение работ, поставку продукции, оказание услуг и т. д.

Планирование расходной части бюджета заключается, как правило, в формировании вспомогательных (операционных) бюджетов, которые отображают планы прямых и косвенных расходов.

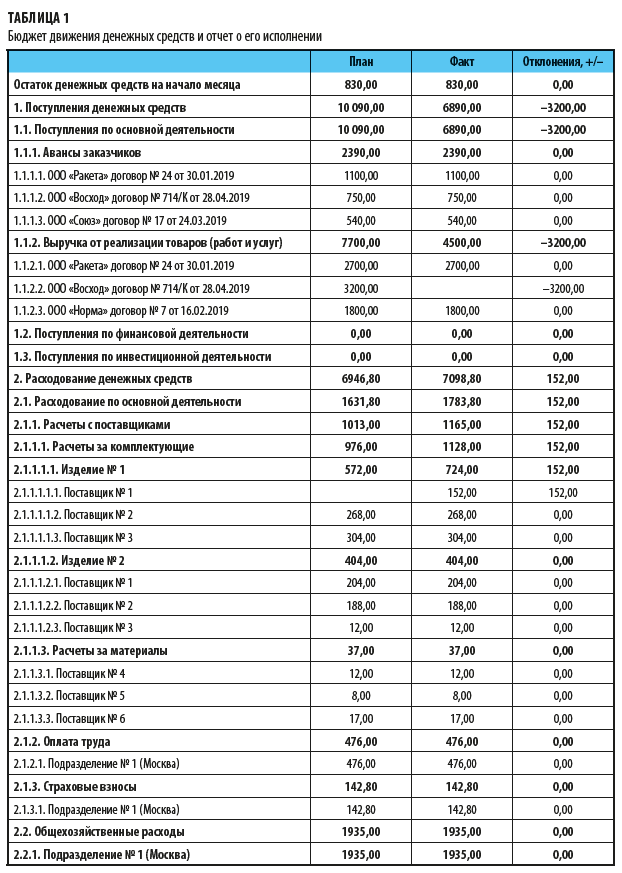

Пример бюджета о движении денежных средств и отчета о его исполнении представлен в табл. 1.

Как видим, в БДДС представлены денежные потоки по основной, инвестиционной и финансовой деятельности, при этом по финансовой и инвестиционной деятельности нулевые значения.

По плану предполагалось следующее:

• остаток денежных средств на начало периода — 830,00 тыс. руб.;

• приток денежных средств — 10 090,00 тыс. руб.;

• отток денежных средств — 6946,80 тыс. руб.;

• излишек денежных средств — 3143,20 тыс. руб. (10 090,00 – 6 946,80);

• остаток денежных средств на конец периода — 3973,20 тыс. руб. (830,00 + 3143,20).

Положительный знак по строкам «Излишек/недостаток денежных средств» и «Остаток на конец месяца» говорит о том, что у компании по плану хватает денег для того, чтобы совершить все запланированные платежи в анализируемом периоде.

А по факту мы видим немного иную ситуацию:

• остаток денежных средств на начало периода соответствует запланированным значениям;

• размер фактических расходов денежных средств компании незначительно отличается от плановых (отклонение — 152,00 тыс. руб.);

• фактические поступления значительно ниже плановых (отклонение — 3200,00 тыс. руб.) — не получены деньги от реализации продукции по договору с ООО «Восход»;

• недостаток денежных средств на конец периода составил 208,80 тыс. руб.;

• остаток денежных средств на конец периода — 621,20 тыс. руб.

Таким образом, по факту суммы расходований денежных средств превышают суммы поступлений денежных средств на 208,80 тыс. руб. И если бы не было денег на начало периода (остаток в сумме 830,0 тыс. руб.), компания не смогла бы осуществить все свои запланированные платежи.

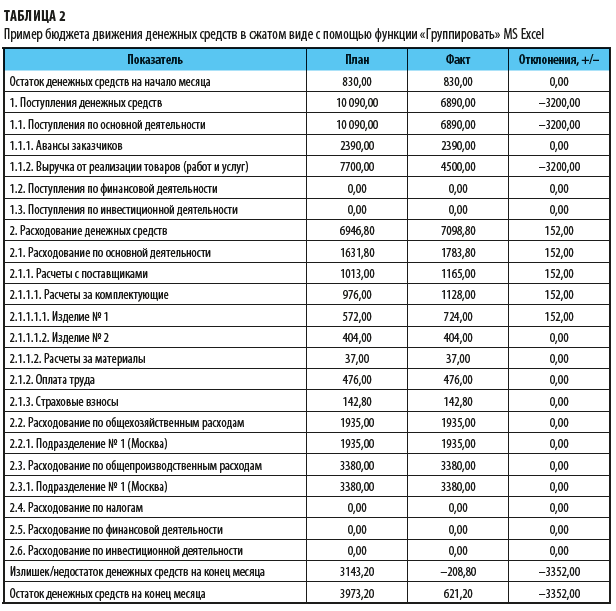

Такой документ можно сформировать и с помощью MS Excel. В целом это не сложно, ведь применяются в основном простейшие функции суммирования и вычитания.

А чтобы структурировать отчет, можно использовать группировку: на панели инструментов выбираем категорию Данные → Группировать. Это позволит исключить вспомогательную информацию из документа, ведь когда документ перегружен данными, его тяжело читать. А благодаря группировке и использованию символов «+» и «–» (слева на листе MS Excel), можно представить документ в сжатом (табл. 2) или развернутом виде.

Формируем заявки на списание денежных средств и ведем реестр заявок

Фактически заявки на списание (на платеж, на оплату и т. д.) являются основным инструментом системы управления денежными потоками. Благодаря четко налаженной системе можно:

• контролировать отток денежных средств компании;

• минимизировать время на процесс согласование заявок;

• сформировать четкие графики платежей (с детализацией по датам и расчетным счетам);

• структурировать платежи по степени приоритетности и важности.

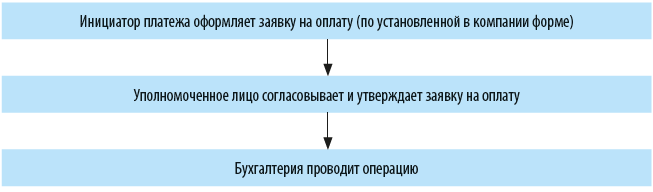

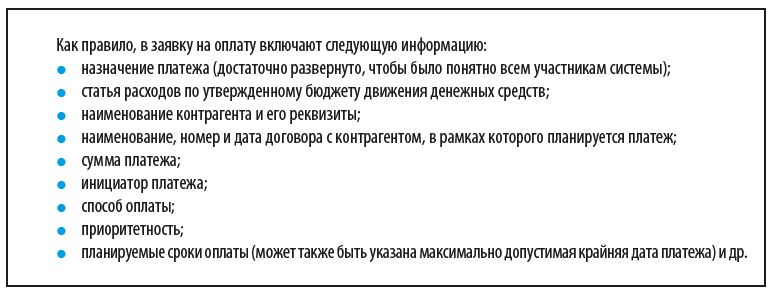

Система работы с заявками на оплату предельно проста:

Но при этом важно включить в заявку всю необходимую для принятия решения о ее срочности информацию. Поэтому основное внимание при оформлении следует уделить разделу «Назначение платежа», а также, при необходимости, указать документ (договор, например), в соответствии с которым планируется платеж (если применимо), и отметить, заложена ли данная сумма в бюджет компании (если бюджет в компании лимитируется).

Последнее немного поясним: во многих компаниях для эффективного контроля за расходами формируют бюджет движения денежных средств, в котором не только планируют движения денежных средств, но и определяют лимиты — максимально допустимые для расхода за определенный период суммы по каждой статье. Если в заявке на оплату сумма превышает установленный лимит, такая заявка не оплачивается (за исключением особых указаний руководства).

Обратите внимание!

Такая система работает только при четком планировании и контроле за всеми платежами по каждой статье затрат (нарастающим итогом).

Иногда система подачи заявок на согласование руководству создана таким образом, что предполагает обязательное согласование только определенных заявок (например, на суммы сверх 2000 или 10 000 руб.).

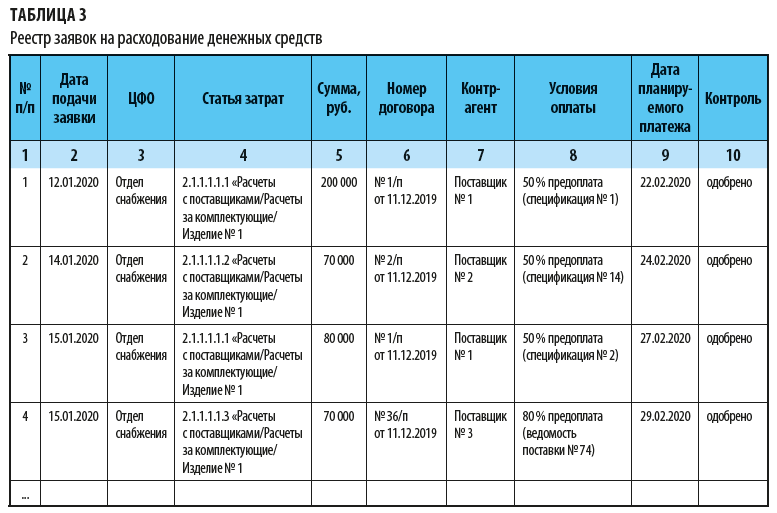

Еще один важный момент в планировании платежей — организация учета поступивших заявок. Самое простое решение — формирование реестра заявок (пример реестра представлен в табл. 3).

В реестре все поступившие заявки на расходование денежных средств принимаются к учету и систематизируются по дате поступления (столбец 2).

Обязательное поле для включения в реестр заявок — ЦФО (центр финансовой ответственности), иными словами — подразделение, инициирующее оплату (столбец 3).

В столбце 4 указывается статья затрат. В нашем примере статьи расходов четко соответствуют бюджету движения денежных средств.

К сведению

Если установить лимиты на списание, будет проще отслеживать наполнение статей затрат.

Столбцы 5–8 заполняют в соответствие с имеющимися договорными документами с контрагентами (полные наименования, действующие договоры, счета на оплату, условия оплаты и др.).

Чтобы исключить механические и обусловленные человеческим фактором ошибки, с помощью функции MS Excel «Выпадающие списки» можно ограничить для исполнителя возможности ввода данных. Для этого переходим в раздел главного меню Данные → Проверка данных → Параметры.

Теперь после того как будут заполнены графы реестра, исполнитель не сможет вносить иные, отличные от заданных, варианты.

Формируем платежный календарь

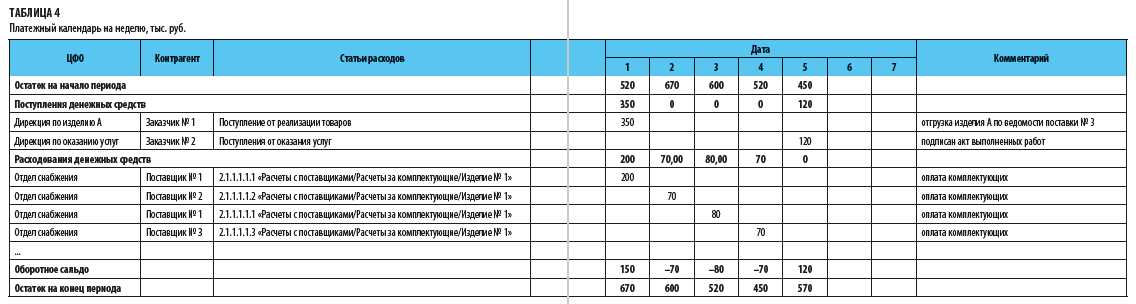

Платежный календарь по структуре напоминает бюджет движения денежных средств, так как также предполагает наличие сведений об остатках денежных средств на счетах и планируемых движениях денежных средств. Однако, в отличие от бюджета движения денежных средств, платежный календарь формируется на более короткий период, но с большей детализацией.

Традиционно платежный календарь составляют на месяц с детализацией по дням (причем выделяют и выходные дни, в которые оплаты не проводятся) или на неделю (аналогично с детализацией по дням).

Все платежи попадают в платежный календарь в соответствии с реестром заявок на оплату — если в реестре заявке присвоен статус «одобрена» (значит, она прошла согласована и не выходит за рамки установленного лимита).

При планировании платежей во внимание принимаются сведения:

• о планируемых датах оплат (и крайних, если таковые предусмотрены);

• фактических остатках денежных средств на счетах;

• возможности переноса платежей.

Пример платежного календаря представлен в табл. 4.

Итак, цветом отметили выходные дни, в которые оплаты нет. В соответствии с реестром заявок (см. табл. 3) все одобренные заявки на оплату перенесены в платежный календарь и распределены в течение рабочей недели.

Две последние строки календаря — «Оборотное сальдо» и «Остаток на конец периода». Оборотное сальдо рассчитывается как разность между поступлениями и расходованиями денежных средств за период, а остаток на конец периода — как сумма остатка денежных средств на начало периода и оборотного сальдо.

Таким образом, со второго по четвертое число включительно оборотное сальдо отрицательное. Это значит, что если бы у компании не было остатка денежных средств на начало периода, она не смогла бы совершить все запланированные платежи.

Дебиторская задолженность: контроль и анализ состояния

Дебиторская задолженность возникает, когда компания выполнила свои обязательства, а оплату от заказчика не получила (например, мы отгрузили товары, а нам пока за ним не заплатили). Если разрыв между этими двумя моментами несколько дней (которые, как правило, даже прописаны в договорных документах), ничего страшного нет, а вот если за выполненные работы, оказанные услуги, поставленные товары оплата так и не поступает, то пора бить тревогу.

Появление дебиторской задолженности не всегда обусловлено неблагонадежностью контрагента — часто она возникает из-за некачественной организации работы в самой компании с контрагентами.

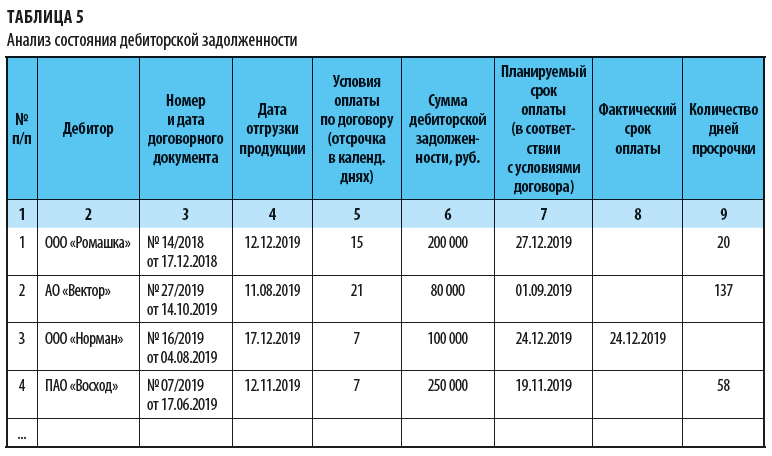

Задача анализа состояния дебиторской задолженности — мониторить количество дней просрочки оплаты. Такую задачу легко решить с помощью функционала MS Excel (табл. 5).

Благодаря проделанной работе мы можем увидеть картину по всем дебиторам, в том числе количество дней просрочки платежей. Это позволит организовать работу с контрагентами более качественно. Как правило, официальные письма с требованием погасить задолженность не решают проблему неуплаты — необходимо ехать на встречи лично, созваниваться, предлагать альтернативные варианты, выставлять неустойки и штрафы.

Кстати, о неустойках и штрафах. Помимо расчета количества дней просрочки платежей представленная выше таблица может помочь рассчитать штрафные санкции.

Например, если по условиям договора пеня составляет 0,1 % за каждый день просрочки, то для дебитора ООО «Ромашка» сумма неустойки составит:

200 000,00 руб. × 0,1 % × 20 дн. = 4000 руб.

Уделять внимание, безусловно, нужно наиболее давним долгам, пока они не перешли в разряд безнадежных. Для этого используют реестры старения дебиторской задолженности (табл. 6) по принятым классификаторам, например:

• до 15 дней;

• от 15 до 30 дней;

• от 30 до 60 дней;

• свыше 60 дней.

Также можно выделить цветом (например, красным) в табл. 5 те задолженности, срок оплаты которых прошел более чем 60 дней назад. Для этого:

1) выделяем необходимый диапазон для анализа (мы возьмем столбец «Количество просроченных дней»);

2) переходим на панель инструментов Главная → Стили → Условное форматирование → Управление правилами → Создать правило;

3) прописываем значение ячейки > 60, применяем его к выделенному диапазону данных, а в формате выбирает цвет заливки красный.

Данный реестр сводится на основании информации из табл. 5 с группировкой по степени просрочки платежей. Для этого воспользуемся функцией MS Excel ЕСЛИ, которая предназначена для отбора по установленным критериям.

Если необходимо применить несколько критериев, прописываем формулу:

=ЕСЛИ(И(…

Например, при заполнении столбца 3 нужен только один критерий — «<15», а при заполнении столбца 4 нужно вносить сразу два критерия — «<30» и «>15».

Реестр старения дебиторской задолженности позволяет контролировать изменение дебиторской задолженности на конкретную дату и отмечать, какие контрагенты чаще всего попадают в данный реестр и в какие группы в соответствии с принятой классификацией.

Так, например, если контрагент попадает только в первую группу (до 15 дней), то скорее всего, это обусловлено условиями договора, которые могут предусматривать отсрочку платежа (через 15 дней после отгрузки). А вот если контрагент систематически попадают в крайнюю категорию (свыше 60 дней), к тому же суммы задолженностей значительны для компании, то необходимо не только инициировать работу по получению своих денежных средств, но и в целом подумать, стоит ли дальше работать с этим контрагентом.

Статья опубликована в журнале «Справочник экономиста» № 1, 2020.

Отчет о старении дебиторской задолженности (англ., accounts receivable (AR) aging report; фин., myyntisaamisten ikääntymisraportti) является важной частью планирования денежных потоков. Дебиторская задолженность возникает, когда между компанией и ее клиентом существует соглашение об оплате предоставленных товаров или услуг в течение определенного согласованного периода времени, например, в течение 10, 30, 45, 90 дней. Если некоторые клиенты не соблюдают условия контракта и установленные в контракте сроки оплаты, то возникает просроченная или безнадежная задолженность.

В случае большого количества неоплаченных счетов или просроченных платежей у предприятия могут возникнуть временные или постоянные проблемы с движением денежных средств. Вопрос в том, что неоплаченные счета — это не просто неудобство, а серьезная проблема для предприятия, поскольку это может угрожать самому существованию бизнеса. В ситуации прерывания движения денежных средств у компании не будет денег, чтобы поддерживать бизнес в рабочем состоянии. Компания не сможет оплачивать поставщикам, сотрудникам, коммунальные услуги, аренду и покрывать другие операционные расходы.

Отчет о старении дебиторской задолженности представляет собой сводку неоплаченных счетов клиентов, составленную по категориям дат. Идея этого отчета — классифицировать дебиторскую задолженность по срокам погашения. Таким образом, появляется возможность идентифицировать должников с большой долей просроченных счетов и, как следствие, снизить собственные риски за счет сокращения или отказа от продажи в кредит для этих клиентов.

Оценка вероятности того, что определенная дебиторская задолженность не будет взыскана, обычно основана на предыдущем опыте. Однако общее правило заключается в том, что чем старше неоплаченный счет, тем больше вероятность, что деньги не будут получены.

Отчет о сроках погашения дебиторской задолженности не имеет общепринятой формы, однако обычно представляет собой таблицу, в которой дебиторская задолженность классифицируется в соответствии с условиями платежа и разбита на различные категории устаревания в зависимости от времени, прошедшего с момента выставления счета. Часто просроченная дебиторская задолженность классифицируется следующим образом:

- меньше 10 дней

- 10-30 дней

- 30-60 дней

- 60-90 дней

- больше 90 дней

Обычно отчет о старении дебиторской задолженности включает следующую важную информацию:

- Имя покупателя

- Номера счетов

- Даты выставления счетов

- Сроки

- Просроченные дни

- Сумма счета

- Просроченная сумма

- Общая сумма дебиторской задолженности

- и т.д

Чтобы оценить размер безнадежной дебиторской задолженности, просто умножьте общий баланс каждой категории просроченных платежей на соответствующую вероятность неуплаты долга, то есть на предполагаемый процент безнадежности для этой категории. Итоговая сумма всех таких остатков будет считаться безнадежной задолженностью.

Почему полезно составлять Отчет о старении дебиторской задолженности?

Основные преимущества составления отчета о старении дебиторской задолженности:

- есть возможность оценить краткосрочную и долгосрочную платежеспособность клиентов компании;

- руководство компании имеет представление о скорости взыскания дебиторской задолженности;

- можно прогнозировать сомнительную задолженность;

- компания может оценить и создать резерв по сомнительным долгам, то есть резерв по сомнительным счетам.

Отчет о старении дебиторской задолженности, скачать бесплатно шаблон в формате Excel

предлагаем Вам версии на русском, английском и финском

|

ktif Пользователь Сообщений: 3 |

Долго мучился с данной темой, искал в сети ни чего подходящего не нашел. Думаю что кому то этот документ понравится. Изменено: ktif — 29.09.2015 09:21:07 |

|

Sanja Пользователь Сообщений: 14838 |

#2 28.09.2015 23:47:41

А вопрос-то в чем? Согласие есть продукт при полном непротивлении сторон. |

||

|

неа, мне не понравился Всё сложное — не нужно. Всё нужное — просто /М. Т. Калашников/ |

|

|

JeyCi Пользователь Сообщений: 3357 |

а вы только со «смешными ценами» будете работать? чтобы не гадать на кофейной гуще, кто вам отвечает и после этого не совершать кучу ошибок — обратитесь к собеседнику на ВЫ — ответ на ваш вопрос получите — а остальное вас не касается (п.п.п. на форумах) |

|

ktif Пользователь Сообщений: 3 |

Данную таблицу создал сам, исходя из своей работы. Требовалось удаленно от бухгалтерии вести работу с дебиторами, для чего необходимо сверятся с клиентами. Поэтому имеется 2-е вкладки одна на непосредственно контрагента другая свод т.е. перечень контрагентов. Как видно на каждого заводится вкладка она заполняется в текущем режиме и по формуле можно добавить в общий перечень сжато в виде строчки (с гиперссылкой удобнее). Во вкладке контрагента ведется обычный самолетик приход/расход/сальдо думаю это удобно для сверки и составления графика платежей. Самое главное что работают формулы и инфа выдается корректно! |

|

JeyCi Пользователь Сообщений: 3357 |

#6 29.09.2015 09:25:01

#3 ++

ну, и отлично… просто для инфо — есть и др варианты… успехов чтобы не гадать на кофейной гуще, кто вам отвечает и после этого не совершать кучу ошибок — обратитесь к собеседнику на ВЫ — ответ на ваш вопрос получите — а остальное вас не касается (п.п.п. на форумах) |

||||

|

Вы каждый день будете новый файл создавать? Этот — на 29.09.15, а завтра — на 30.09.15 и так каждый день? Всё сложное — не нужно. Всё нужное — просто /М. Т. Калашников/ |

|

|

Михаил Лебедев Пользователь Сообщений: 2856 |

#8 29.09.2015 09:32:40

Присоединюсь, с Вашего позволения Всё сложное — не нужно. Всё нужное — просто /М. Т. Калашников/ |

||

|

ktif Пользователь Сообщений: 3 |

#9 29.09.2015 13:29:40

Очень хорошо что есть варианты, если можно выложите пожалуйста, как ранее писал просто не нашел, а так хочется удобства в использовании.

Нет файл будет один, много вкладок но не более 100 думаю. (может просто принцип заполнения не описал). |

||||

|

JeyCi Пользователь Сообщений: 3357 |

#10 29.09.2015 13:49:11

варианты направлений оптимизации — описала в #6, как пример, как вижу… Изменено: JeyCi — 29.09.2015 14:59:22 чтобы не гадать на кофейной гуще, кто вам отвечает и после этого не совершать кучу ошибок — обратитесь к собеседнику на ВЫ — ответ на ваш вопрос получите — а остальное вас не касается (п.п.п. на форумах) |

||

|

Михаил Лебедев Пользователь Сообщений: 2856 |

#11 30.09.2015 08:24:44

Сто вкладок — по ста фирмам? А как же даты? Вот — файл не как альтернатива или директива, но как информация к размышлению……. Прикрепленные файлы

Всё сложное — не нужно. Всё нужное — просто /М. Т. Калашников/ |

||

|

Smiley Пользователь Сообщений: 530 |

#12 30.09.2015 10:21:03

а как будете искать потом нужную фирму, глаза не устанут? а не лучше сделать 1 файл на 1 фирму и собирать данные со всех в один? Учусь программировать |

||

Анализ данных 1С необходим для эффективного управления предприятием. Одним из ключевых показателей успешности бизнеса является оборачиваемость активов и обязательств. Расчет удобно проводить в Excel. Давайте рассмотрим возможности системы на конкретном примере.

Пример бизнес анализа в Excel на основе данных 1С

Анализ оборачиваемости дебиторской задолженности

Для использования возможностей Excel, необходимо правильно сформировать исходные данные. Мы предлагаем взять за основу оборотно-сальдовую ведомость в разрезе контрагентов. Анализ оборачиваемости дебиторской задолженности нужно делать по данным ОСВ счета 62. Развернутая оборотно-сальдовая ведомость содержит информацию о входящих остатках по каждому покупателю на начало периода, обороты за год (отгружено/оплачено), конечное сальдо расчетов.

На основе данных бухгалтерского счета 62 «Расчеты с покупателями и заказчиками» мы составляем новую таблицу со следующими колонками:

- Среднегодовой остаток задолженности, руб.

- Период оборачиваемости, дн.

- Проверка на предмет того, есть ли контрагент в списке банкротов.

- Резерв по сомнительным долгам, руб.

В результате будет сформирована сводная диаграмма прогнозных сроков погашения дебиторской и кредиторской задолженности, на которой видно насколько отличаются их графики погашения и когда именно возникает дефицит денежных средств.

Такая сводная диаграмма — это один из способов расчета финансового цикла на основе данных бухгалтерского учета.

Среднегодовой остаток задолженности

Данный показатель рассчитывается как среднее от показателей сальдо начального и сальдо конечного за период. К примеру, для контрагента №1 эта величина считается так:

Формула – (F9-G9+B9-C9)/2;

В цифровом выражении – (49 548,42-0+0-25 297,77)/2;

Результат 12 125 руб. (округляем до целого без копеек).

Далее копируем формулу и «протягиваем» ее для всех ячеек таблицы.

Период оборачиваемости дебиторской задолженности

Показатель представляет собой отношение среднегодового сальдо (мы его рассчитали выше и поставили значения в столбец I таблицы результатов) к выручке периода (выручка отражается проводкой: Дт сч. 62 Кт сч. 90 и указана в столбце D таблицы данных), скорректированное на длину периода (в нашем случае это 365 дн., но может быть и 366).

Формула выглядит так: I9/D9*365 (результат получается в днях).

Давайте рассчитаем данный показатель для 1-ого контрагента: 12 125/517 208,51х365 = 8,5567521=9 (округляем до целого значения).

«Протягиваем» формулу для всех ячеек. В некоторых клетках получаем данные: #ДЕЛ/0! Ошибка в выдаче связана с отсутствием данных о выручке по ряду контрагентов. Реализации по ним просто не было, а деление на 0 невозможно. В любом случае, по ним получается, что период оборачиваемости более года, значит, логично поставить в таблице результатов в колонке «Период оборота» значение 366 дн. Для этого корректируем формула следующим образом:

=ЕСЛИОШИБКА(I9/D9*365;366)

Теперь по контрагентам с нулевой выручкой в столбце I стоит значение 366.

Наличие в списке банкротов

Мы постарались автоматизировать и процедуры проверки компаний на наличие в списке банкротов. Для этого на отдельном листе в Ecxel ведется перечень организаций-банкротов из числа контрагентов поставщика. Названия компаний должны быть идентичный как в таблице данных, так и в перечне банкротов. Тогда можно легко использовать функцию ВПР для заполнения столбца L таблицы результатов.

Формула выглядит так: =ВПР(А9;банкроты!А:А;1;0)

Функция ВПР выдает название контрагента, если находит его в списке банкротов. Чтобы вместо названия или значения #Р/Д получить да/нет, дополнительно используем функции ЕСЛИ или ЕНД.

Откорректированная формула будет следующей: =ЕСЛИ(ЕНД(ВПР(А9;банкроты!А:А;1;0));«нет»;«да»)

Расчет резерва по сомнительным долгам

Финансовая модель в excel рассчитывает резерв сомнительных к получению долгов с учетом следующих критериев отбора:

- Если контрагент уже признан банкротом, значит, возраст и период оборота его долга для бизнес анализа уже значения не имеет;

- Если контрагент не признан банкротом, но период оборота его долга превышает 180 дней, по нему начисляется резерв.

В данном примере бизнес анализа используется допущение, что все договоры с покупателями и заказчиками являются типовыми и имеют отсрочку внесения платежа сроком до 60 дней.

Тогда формула расчета резерва выглядит так: =если(или(J9>180;К9=«да»);F9;0)

Для унификации формулы ставим значение 180 в ячейку L4, тогда уточненная формула будет иметь вид: =если(или(J9>$L4$;К9=«да»);F9;0)

Теперь аналогично проведем анализ оборачиваемости кредиторской задолженности. Наша цель: сопоставить скорость оборота дебиторского и кредиторского долга.

Анализ оборачиваемости кредиторской задолженности

Расчет показателей оборачиваемости КЗ проводим аналогично ДЗ, но за основу берем ОСВ по сч. 60 в разрезе поставщиков. В таблице результатов заполняем только 2 показателя:

- Среднегодовой остаток кредиторской задолженности, руб.

- Период оборота, дней

Период оборота в данном случае равен отношению среднегодового остатка КЗ к объему закупок или, другими словами, кредитовому обороту (столбец E таблицы данных листа поставщики!).

Система бизнес анализа на основе диаграмм в Excel

Готовые значения используем для построения наглядной диаграммы. Цель – проанализировать скорость погашения ДЗ и КЗ на основе параметров оборачиваемости. Исходные данные берем из таблиц результатов на листах покупатели и поставщики.

Для покупателей ранжируем периода погашения долга следующим образом: 30-60-90-120-180-260 дн. Для поставщиков: 30-60-90-120-180-360. Отдельно заполняем диаграмму для сомнительного долга, под который создан резерв. Это период оборота 180-360 дн. и свыше 360 дн. Обратите внимание, размер сомнительного долга необходимо исключить из общей величины ДЗ. Во всех случаях используем формулу: СУММЕСЛИ. При заполнении диаграммы для поставщиков, вычитаем долг предыдущего периода из общей КЗ. Например, нужно получить сумму долга со сроком 60-90 дней, нужно из общей суммы задолженности < 90 дней вычесть сумму долга < 60 дней.

Что же мы получили в итоге на диаграмме?

Скорость оборота характеризует прогноз поступлений от покупателей и платежей кредиторам. Если вычесть сумму платежей в оплату ДЗ из суммы КЗ к перечислению в разрезе периодов погашения задолженности, получим прогноз дефицита денежных средств.

Выводы для нашего конкретного примера:

Хотя дебиторский долг превышает кредиторскую задолженность, в периоде 31-60 дней возникает дефицит денег в размере 48 млн. руб.